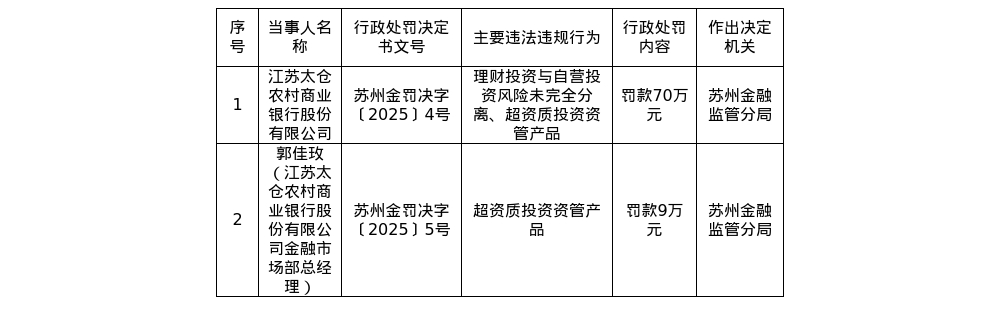

藍鯨新聞4月11日訊,近日,蘇州金融監(jiān)管分局發(fā)布了兩張罰單,分別指向江蘇太倉農村商業(yè)銀行股份有限公司及其相關責任人郭佳玫。

罰單顯示,江蘇太倉農村商業(yè)銀行股份有限公司的主要違法違規(guī)事實為:理財投資與自營投資風險未完全分離、超資質投資資管產品。

針對上述行為,蘇州金融監(jiān)管分局依據(jù)《中華人民共和國銀行業(yè)監(jiān)督管理法》第二十一條、第四十六條及相關審慎經營規(guī)則,對江蘇太倉農村商業(yè)銀行股份有限公司罰款70萬元。郭佳玫,時任江蘇太倉農村商業(yè)銀行股份有限公司金融市場部總經理,對公司超資質投資資管產品事項負有責任。蘇州金融監(jiān)管分局依據(jù)《中華人民共和國銀行業(yè)監(jiān)督管理法》第二十一條、第四十八條及相關審慎經營規(guī)則,對郭佳玫罰款9萬元。

AI財評

【專業(yè)點評】

此次江蘇太倉農商行被罰事件暴露了中小銀行資管業(yè)務的兩大典型問題:一是風險隔離機制失效,理財與自營投資未嚴格分業(yè)經營,易引發(fā)交叉風險傳導;二是超資質投資反映其風控合規(guī)存在重大漏洞,可能為追求收益而忽視監(jiān)管紅線。

監(jiān)管依據(jù)《銀行業(yè)監(jiān)督管理法》雙罰制(機構+責任人)開出79萬元罰單,雖金額不高但信號明確:資管新規(guī)過渡期結束后,對理財業(yè)務穿透式監(jiān)管持續(xù)加碼。金融市場部總經理被追責9萬元,體現(xiàn)"業(yè)務條線負責人終身追責"趨勢,倒逼銀行中層強化合規(guī)意識。

建議中小銀行:1)加快理財子公司獨立運營進程,實現(xiàn)風險隔離;2)建立投資白名單機制,杜絕資質套利;3)將合規(guī)成本納入產品定價模型。未來非標投資、委外業(yè)務仍是監(jiān)管重點,機構需平衡收益與合規(guī)。(298字)